Учет по налогу на добавленную стоимость (НДС)

Вычеты НДС при исполнении обязанностей налогового агента

Если организация исполняет обязанности налогового агента по отношению к какому-либо контрагенту, то начисленные суммы НДС затем подлежат вычету при условии перечисления этих сумм в бюджет (согласно п.3 ст.171 НК РФ).

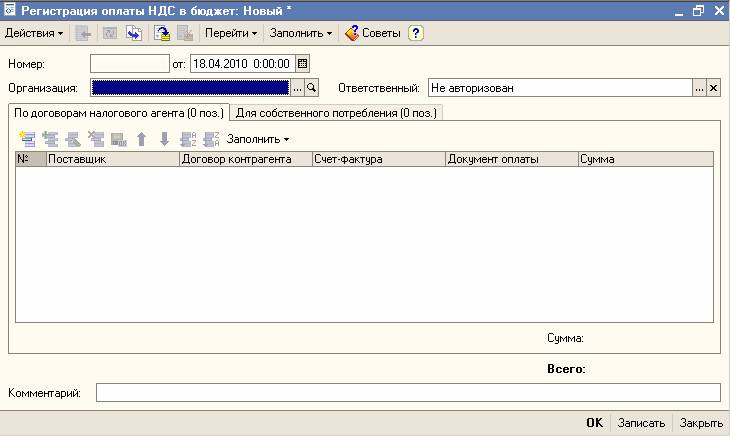

Факт перечисления НДС в бюджет, удержанного организацией при исполнении обязанности налогового агента, регистрируется документом "Регистрация оплаты НДС в бюджет" (меню "Покупка" › "Ведение книги покупок" › "Регистрация оплаты НДС в бюджет").

В табличной части на закладке "По договорам налогового агента" указываются данные о суммах НДС, начисленных организацией и перечисленных в бюджет. При проведении документа формируются записи в регистрах учета НДС.

При ведении упрощенного учета НДС вычет НДС при исполнении обязанностей налогового агента отражается ручной операцией (документом "Отражение НДС к вычету"). Документ "Регистрация оплаты НДС в бюджет" не требуется.

Вычеты НДС по основным средствам (включая строительство и монтаж)

Вычет НДС по основным средствам имеет особенности, предусмотренные ст. 172 НК РФ. В частности, вычеты сумм налога, предъявленных продавцами налогоплательщику при приобретении либо уплаченных при ввозе на таможенную территорию Российской Федерации основных средств и (или) нематериальных активов, указанных в пунктах 2 и 4 статьи 171 НК РФ, производятся в полном объеме после принятия на учет данных основных средств и (или) нематериальных активов. С 01.01.2006 г. вычет НДС, предъявленного налогоплательщику поставщиком оборудования к установке, доступен с момента принятия на учет оборудования на счете 07 "Оборудование к установке".

Важно!

При ведении учета НДС без использования регламентных документов автоматически не отслеживаются особые условия вычетов по основным средствам. В документе поступления, либо счете-фактуре может быть снят флаг "НДС предъявлен к вычету", если требуется дополнительное условие для принятия к вычету. В дальнейшем вычет НДС отражается ручной операцией.

Возможность осуществления вычета НДС по основным средствам появляется после проведения документа "Принятие к учету ОС" с видом операции "Оборудование".

Важно!

Если при принятии к учету ОС не происходит полного списания стоимости объекта внеоборотных активов, то суммы НДС, приходящиеся на принятые к учету объекты ОС, рассчитываются пропорционально стоимости этих объектов в бухгалтерском учете.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Суммы НДС, исчисленные при выполнении строительно-монтажных работ для собственного потребления, подлежат вычету при условии перечисления начисленных сумм НДС в бюджет (п. 5 ст. 172 НК РФ).

Факт перечисления НДС в бюджет регистрируется документом "Регистрация оплаты НДС в бюджет" (меню "Покупка" › "Ведение книги покупок" › "Регистрация оплаты НДС в бюджет", см. предыдущий подраздел). В этом документе заполняется табличная часть закладки "Для собственного потребления".

При ведении упрощенного учета НДС в документе поступления может быть отключен флаг "НДС предъявлен к вычету". После принятия к учету основного средства на счете 01 вычет НДС может быть отражен ручной операцией (документ "Отражение НДС к вычету").

Вычет НДС, начисленного при строительстве для собственного потребления, также отражается ручной операцией.