Налоговый учет (по налогу на прибыль) и поддержка требований ПБУ 18/02

Квалификация расходов, приводящих к возникновению постоянных разниц

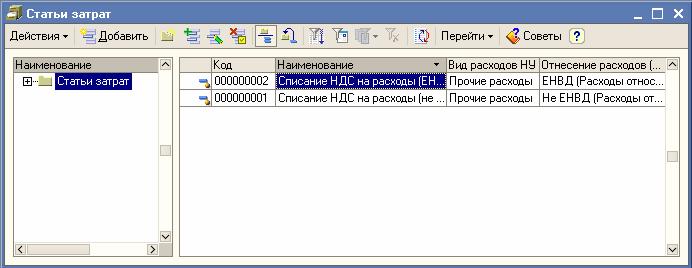

Для квалификации расходов как приводящих к возникновению постоянных разниц может быть использован справочник "Статьи затрат" (Меню "Предприятие" › "Доходы и расходы" › "Статьи затрат").

Данный справочник используется в качестве реквизитов ряда документов. Для целей разделения затрат по видам расхода и налогового учета предназначен реквизит "Вид расходов". Одно из возможных значений этого реквизита – "Не учитываемые в целях налогообложения" – устанавливается для статей таких затрат, которые подлежат отражению в бухгалтерском учете и не подлежат отражению в налоговом учете (например, командировочные расходы сверх нормы).

Справочник "Статьи затрат" используется в планах счетов в качестве вида субконто по счетам учета затрат основной и вспомогательной деятельности.

Аналогичную роль в возникновении постоянных разниц играет справочник "Прочие доходы и расходы". Если для элемента этого справочника установлен флажок "Принятие к НУ", то соответствующие доходы или расходы не будут отражаться в налоговом учете, их регистрация будет приводить к возникновению постоянных разниц.

Замечание:

Проведение документов "1С:Бухгалтерии 8" будет зависеть от установок реквизитов этих справочников. Поэтому не рекомендуется менять значение реквизитов, после того как элемент справочника был использован в проведенных документах. В противном случае документы необходимо перепровести.

Кроме того, рассмотренные здесь справочники "Статьи затрат" и "Прочие доходы и расходы" используются для разделения затрат между деятельностью, облагаемой единым налогом на вмененный доход (ЕНВД), и не облагаемой ЕНВД.

Соответствие данных бухгалтерского и налогового учетов

Суммы оценки стоимости активов и обязательств в бухгалтерском учете, в налоговом учете и суммы оценки постоянных и временных разниц рассчитываются так, чтобы был соблюден следующий принцип:

БУ = НУ + ПР + ВР

Где:

- БУ – оценка стоимости актива или обязательства в бухгалтерском учете;

- НУ – оценка стоимости актива или обязательства в налоговом учете;

- ПР – сумма постоянных разниц в стоимости актива или обязательств;

- ВР – сумма временных разниц в стоимости актива или обязательств.

Может возникнуть вопрос, почему проводки с видом учета "ВР" и "ПР" делаются в системе налогового учета, хотя на самом деле они не имеют отношения к налоговому учету в соответствии с гл. 25 НК РФ, а лишь служат для целей выполнения норм ПБУ 18/02? Во-первых, это сделано для того, чтобы не усложнять бухгалтерский учет тех организаций, которые не применяют ПБУ 18/02 (субъекты малого предпринимательства). Во-вторых, ПБУ 18/02 будет соблюдено, если данные бухгалтерского учета будут равны суммы данных налогового учета, постоянных и временных разниц.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Принцип БУ = НУ + ПР + ВР соблюдается всегда. К примеру, если некоторый актив был оприходован с постоянный и временной разницей, то оценка его стоимости по всем видам учета (БУ, НУ. ПР, ВР) будет рассчитана и зафиксирована с соблюдением этого принципа. Если часть этого актива затем будет списана, то суммы списания по всем видам учета будут рассчитаны с соблюдением этого принципа. Соответственно и остатки стоимости этого актива так же будут сформированы согласно этому принципу.

Исключение будут составлять лишь те документы, у которых выключен флаг "Отражать в НУ". Такие документы фиксируются только в бухгалтерском учете.