Завершающие операции отчетного периода

Регламентные процедуры по учету налога на прибыль

В документе "Закрытие месяца" предусмотрены следующие регламентные процедуры бухгалтерского учета по налогу на прибыль в соответствии с нормами ПБУ 18/02:

- учет постоянных разниц;

- учет временных разниц;

- расчет налога на прибыль.

Учет постоянных разниц

При выполнении данной процедуры анализируется, имели ли место в отчетном периоде постоянные разницы, то есть доходы и расходы, учтенные как не принимаемые для целей налогообложения.

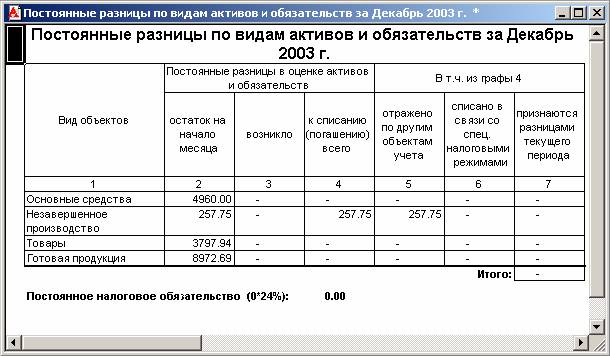

По результатам выполнения данной процедуры формируется отчет, в котором раскрываются суммы доходов и расходов, не учитываемых для целей налогообложения по налогу на прибыль, а также общая величина постоянных разниц текущего периода и величина постоянного налогового обязательства.

В таблицах отчета по постоянным разницам (которые можно посмотреть, если в проводимом документе "Закрытие месяца" выставлен флаг "Формировать отчет при проведении") приводятся данные по каждому виду дохода или расхода, не признаваемого для целей налогообложения. Кроме того, в таблице также приводятся все движения разниц в оценке отдельных видов активов и обязательств за отчетный период, учтенные на счете НПР "Постоянные разницы".

Сумма постоянного налогового обязательства отражается в бухгалтерском учете при проведении документа "Закрытие месяца".

В таблице отчета выводится следующая информация:

В графе 1: вид активов или обязательств, в оценке которых в отчетном периоде возникла либо погашена постоянная разница.

В графе 2 отражается остаток постоянных разниц в оценке активов или обязательств на начало месяца по данным счета НПР "Постоянные разницы", то есть те разницы, которые могут привести к различию между суммой доходов (расходов), но образовались до начала отчетного месяца.

В графе 3 отражается сумма разниц, возникших в течение отчетного месяца (дебетовый оборот по счету НПР, соответствующему субсчету).

В графе 4 отражается сумма разниц, списанных в течение отчетного месяца (кредитовый оборот по счету НПР, соответствующему субсчету).

В графах 5-7 приводится информация о том, каким образом произведено списание разниц в оценке данного актива:

- если разницы трансформировались в разницы оценки другого актива (или обязательства), то соответствующая сумма отражается в графе 5;

- если разницы списаны с учета по счету НПР без указания корсчета, то их сумма отражается в графе 6;

- если разницы списаны в дебет счета НПР.99 "Постоянные разницы текущего периода", то их сумма отражается в графе 7.

Если постоянные разницы не учитываются на счете НПР (то есть не касаются активов или обязательств, разницы в оценке которых учитываются на этом счете, и являются постоянными разницами текущего периода в момент возникновения), то графы 2-6 таблицы не заполняются.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Итог по графе 7 представляет собой общую сумму постоянных разниц текущего периода. Под таблицей показана рассчитанная исходя из действующей ставки налога на прибыль (по данным реквизитов соответствующих элементов справочника "Налоги и отчисления") сумма постоянного налогового обязательства.

Данную таблицу можно расшифровать по объектам учета (в приведенном на рисунке примере – по статьям расходов), в оценке которых возникли постоянные разницы.

Расшифровка выполняется по двойному щелчку мыши по любой из ячеек строки с видом активов или обязательств, в оценке которых возникли постоянные разницы.

В данном случае также можно обратить внимание, что сумма по графе 4 показана отдельной строкой без указания объекта учета -это является особенностью применяемой технологии списания (счет НПР.26 списывается на счет НПР.99 одной проводкой без аналитики по статьям расходов) и не влияет на конечный результат.